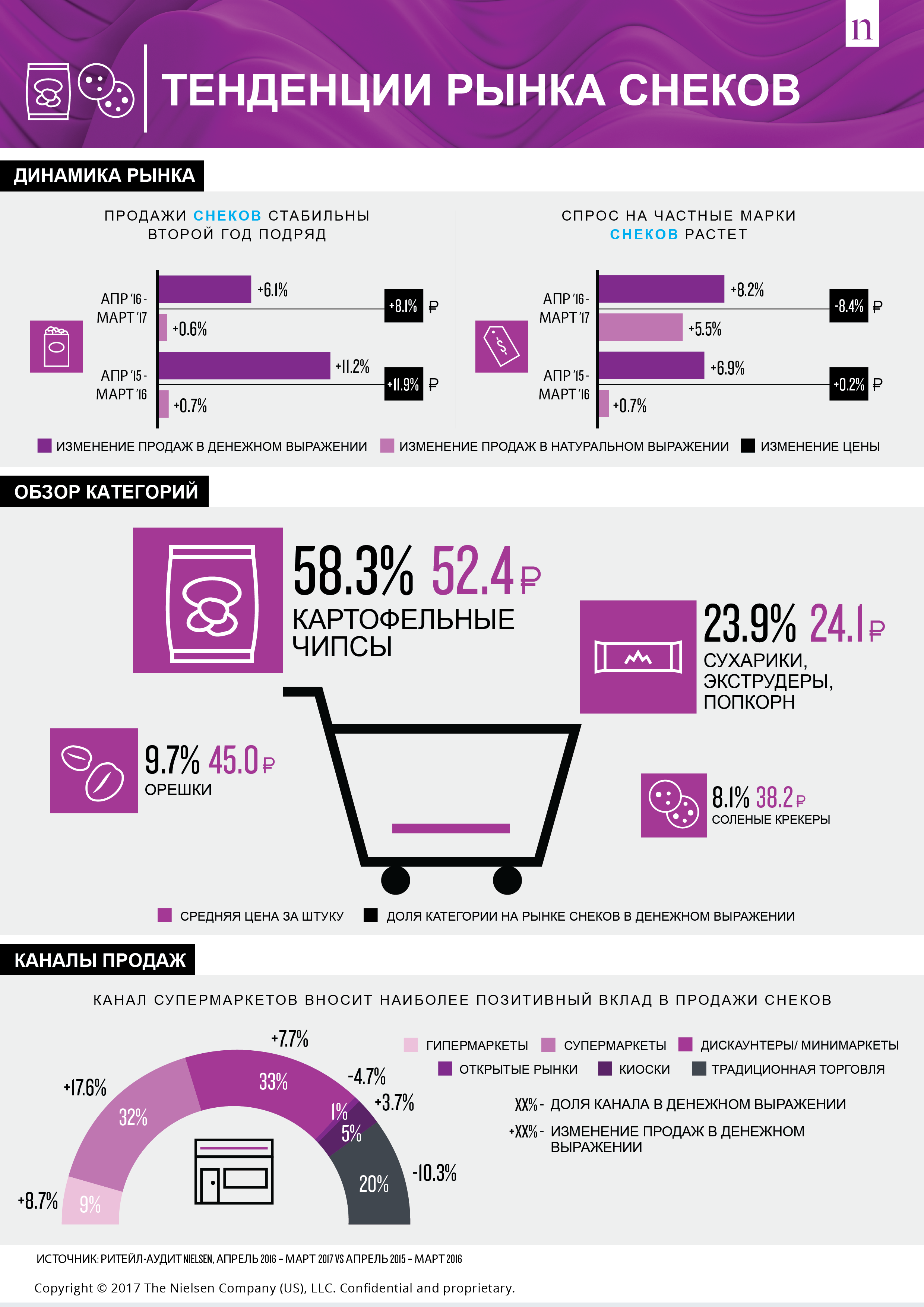

С апреля 2016 года по март 2017-го по отношению к тому же периоду годом ранее российский рынок снеков в целом демонстрирует стабильность. В исследуемый период продажи держатся на уровне +0,6% в натуральном выражении (в апреле 2015-го — марте 2016-го находились на уровне +0,7%), при этом в денежном выражении они замедлились (+6,1% против +11,2% годом ранее), согласно данным ритейл-аудита NielsenIQ.

Категория орехов вносит наиболее позитивный вклад в развитие рынка и во многом удерживает его от снижения: продажи упакованных орехов с апреля 2016 года по март 2017-го выросли на 13% в натуральном выражении, в то время как годом ранее падали на 21%.

Все остальные категории или снижаются, или замедляются. Так, в исследуемый период отрицательную динамику демонстрируют продажи соленого печенья: -8,6% в натуральном и -1,3% в денежном выражении, годом ранее показатели составляли -0,8% и +11,9% соответственно. Соленые закуски (экструдеры, соленые палочки, соленые сушки, соленые хлебные сухарики и соленые хлебные чипсы, чипсы из кукурузной муки, попкорн) уменьшились на 0,2% в натуральном выражении, тогда как годом ранее росли на 3,7%; в денежном выражении категория растет на 3%, годом ранее – на 14,1%. Продажи картофельных чипсов замедлились: в апреле 2016-го — марте 2017-го увеличение составило 2,4% в натуральном выражении (в прошлом году — 4,2%); в денежном выражении — 9,3% против прошлогодних 14,4%.

Чипсы занимают наибольшую долю в индустрии снеков — 46,8% в натуральном и 58,3% в денежном выражении. За ними следуют разнообразные соленые закуски с долей 28,9% и 23,9% соответственно. На соленое печенье приходится доля в 15,8% и 8,1%. Доля орехов в индустрии снеков составляет 8,6% в натуральном и 9,7% в денежном выражении.

«Основной вклад в рост категории орехов за последний год вносят собственные торговые марки сетей, доля которых в структуре продаж заметно увеличивается. Год назад на них приходилось около трети продаж категории, в настоящее время — уже около половины. Другим фактором увеличения спроса является цена: средняя стоимость за килограмм орехов в среднем упала на 10%, а на частные марки в категории — на 17,6%. В это же время средние цены на другие категории растут. Кроме того, мы полагаем, что одним из факторов, долговременно влияющих на индустрию снеков, является переключение россиян на более правильное, здоровое питание», — комментирует Марина Лапенкова, эксперт по ритейл-аудиту NielsenIQ Россия.

Собственные торговые марки сетей (СТМ) в категории снеков становятся все более популярными среди российских потребителей. В апреле 2016-го — марте 2017-го по сравнению с тем же периодом годом ранее их продажи выросли на 5,5% в натуральном и на 8,2% в денежном выражении, в то время как в апреле 2015-го — марте 2016-го показатели были +0,7% и +6,9% соответственно. Среди категорий наиболее заметный рост демонстрируют частные марки орехов: +35,8% в натуральном и +11,8% в денежном выражении. Доля частных марок в продажах категории орехов составляет 45,8% в натуральном и 31,9% в денежном выражении, при этом годом ранее их доля составляла 38,2% в натуральном и 28,9% в денежном выражении. СТМ в категории соленого печенья занимают долю 27,8% в натуральном и 14,1% в денежном выражении.

Основными каналами продаж снеков являются дискаунтеры и мини-маркеты (доля — 34% в натуральном и 33% в денежном выражении) и супермаркеты (33% и 32% соответственно). При этом наиболее позитивная динамика зафиксирована в супермаркетах: в апреле 2016-го — марте 2017-го по сравнению с тем же периодом годом ранее — рост на 12% в натуральном и 17,7% в денежном выражении. 18% и 20% соответственно приходится на традиционную торговлю, однако данный канал демонстрирует снижение: на 15,5% в натуральном и 10,4% в денежном выражении.