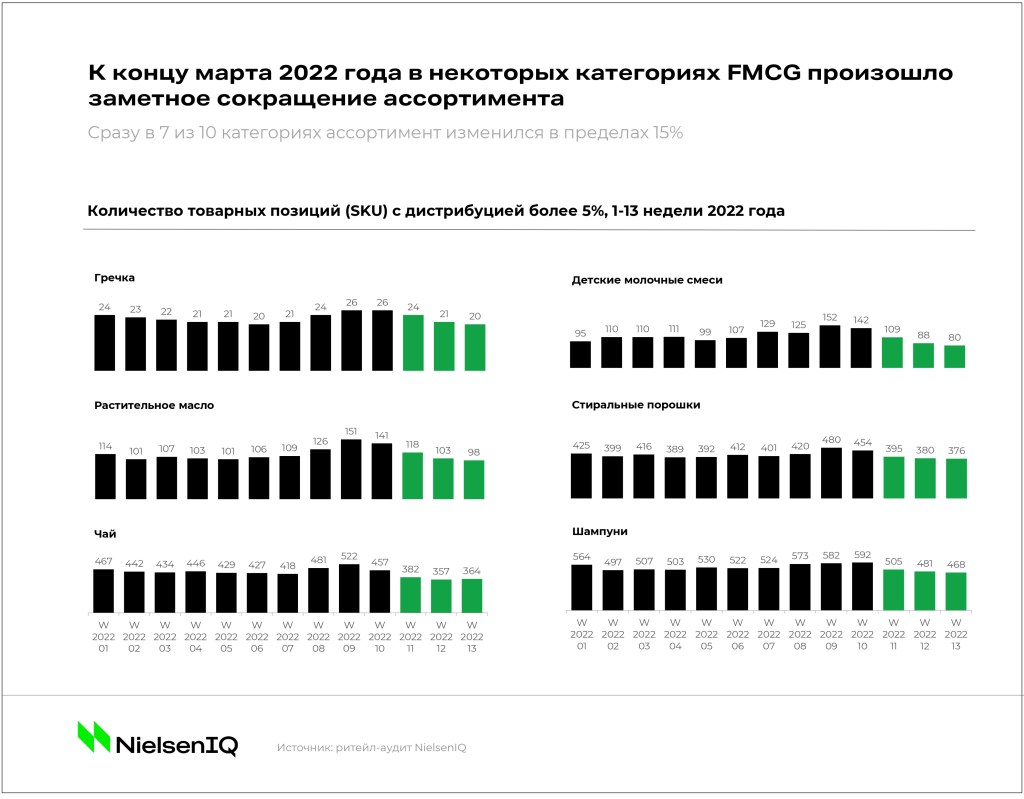

Что произойдет с ассортиментом?

В условиях логистических ограничений и неопределенности на рынке FMCG одной из наиболее приоритетных задач для российских ритейлеров становится пересмотр ассортимента, где в марте 2022 года уже произошло изменение в пределах 15% сразу в 7 из 10 товарных категориях. В то время как часть товаров могла временно отсутствовать на полках из-за всплеска спроса, в других сегментах игрокам пришлось пересматривать линейки брендов на фоне проблем с поставками.

С начала 2022 года наиболее заметное сокращение товарных позиций произошло во многих категориях FMCG, в том числе таких популярных как гречка, растительное масло, чай, детские молочные смеси, стиральные порошки и шампуни. Особенно ощутимое сужение наблюдалось в конце марта, когда количество товарных позиций опустилось ниже средних значений с начала года.

На фоне сужения ассортимента и сокращения доступности товаров ритейлерам придется уделить особое внимание работе по пересмотру ассортимента и фокусировке на наиболее прибыльных позициях, так как факторы, влияющие на решение потребителей о покупке товара, включают не только цену и наличие определенного бренда, но и даже место совершения покупки, размер упаковки и многие другие.

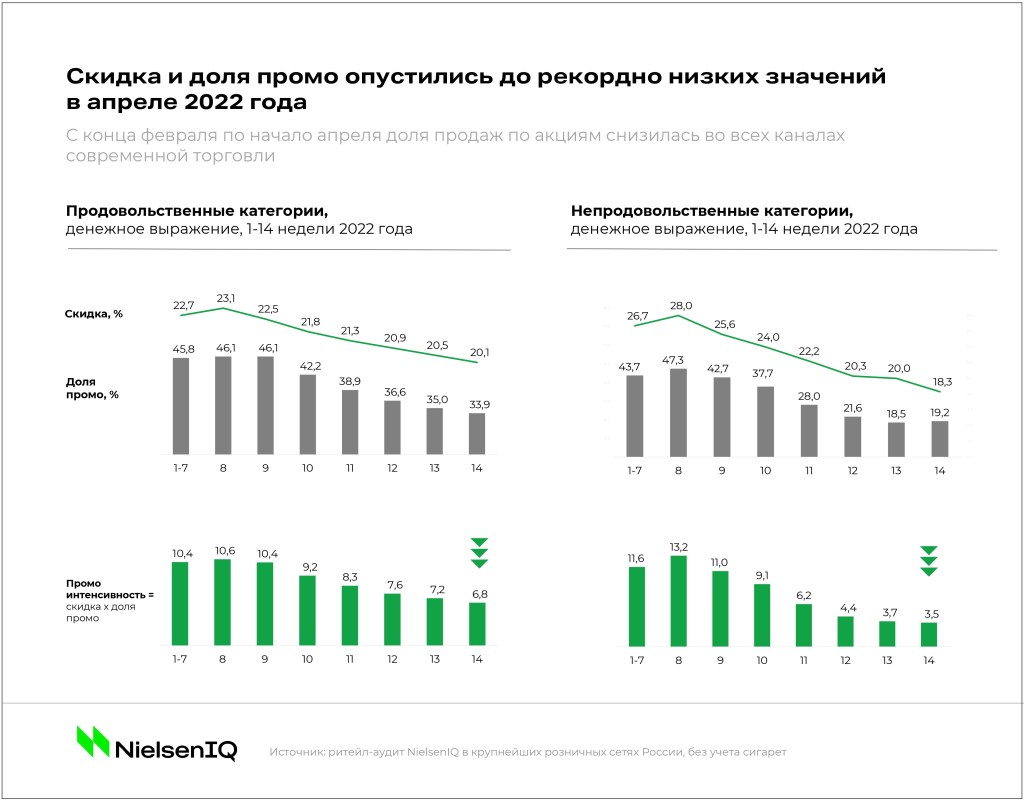

Как изменятся цены и подход к промопродвижению?

С конца февраля по начало апреля 2022 года доля продаж по акциям снизилась во всех каналах современной торговли, причем темпами, которые не наблюдались ранее. Однако сделать более объективные выводы о состоянии рынка с позиции промо позволяет не просто динамика доли продаж со скидками, а такой индикатор как промоинтенсивность — кумулятивный показатель глубины скидки и доли промопродаж, с помощью которого можно сбалансировать нетипичные ситуации, например, когда большие объемы товаров продаются с незначительной скидкой или маленькие объемы продаются со скидками, достигающими 80-90%. В начале апреля (14 неделя 2022 года) показатель промоинтенсивности закрепился на уровне 6.8% в продуктовой группе товаров и 3.5% в непродовольственных категориях, что стало новым рекордом снижения.

Однако учитывая тот факт, что поиск скидок и специальных предложений является одной из доминирующих стратегий экономии среди потребителей, 38% которых готовы менять магазины в зависимости от наличия и привлекательности промо**, доля продаж со скидками уже вернулась к росту к началу мая, компенсируя продолжающееся повышение регулярных цен. И теперь многие игроки оказались перед выбором дальнейших шагов по промопродвижению, от направления которых зависит то, как сильно вырастет доля промопродаж в будущем.

Более того, помимо управления промомеханиками многим ритейлерам придется вернуться и к более тщательной проработке ценовой политики, что обусловлено не только текущей конъюнктурой рынка, но и масштабной сменой ассортимента, который внесет множество неизвестных в привычные процессы и заставит многих заново искать привлекательные для покупателя ценовые пороги на новые товары на полках.

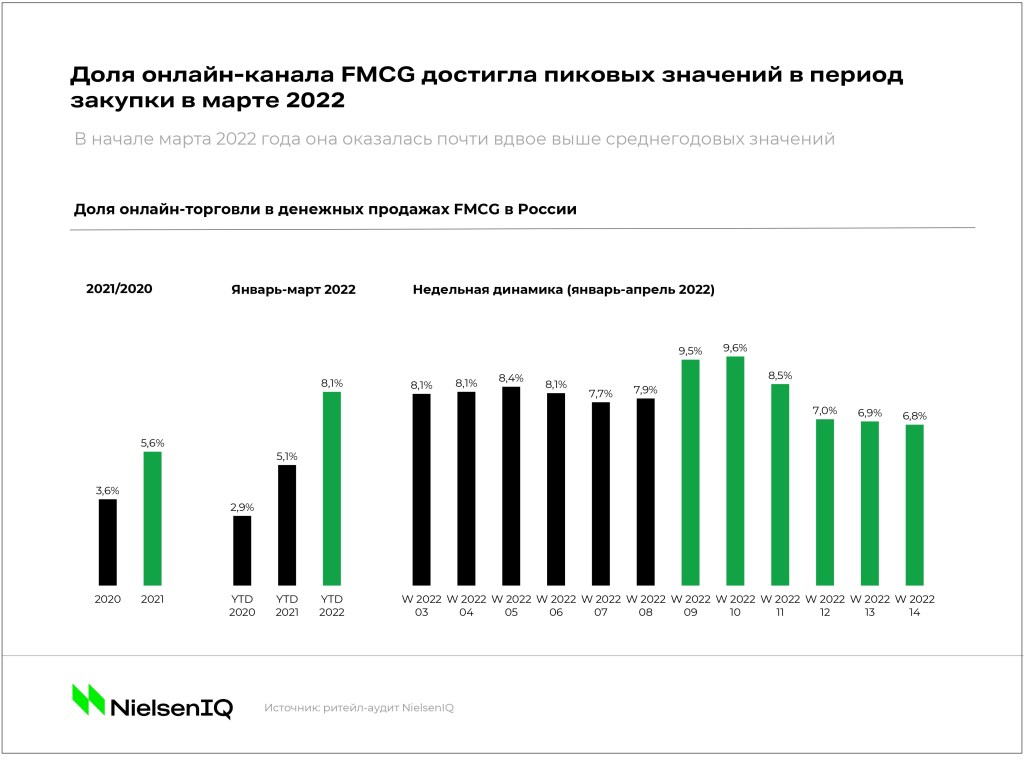

Стоит ли по-прежнему инвестировать в развитие онлайн-торговли FMCG?

На протяжении последних лет онлайн-сегмент является одной из центральных точек стратегического развития FMCG-ритейла, что обусловлено высокими темпами роста электронной коммерции на фоне удобства канала для потребителей. Так, с января по март 2022 года доля онлайн-торговли в денежных продажах FMCG в России продемонстрировала практически двукратное увеличение по сравнению с показателями 2021 года (8.1% против 5.1%), а в начале марта 2022 года она достигла практически 10%.

Подобный рост доли онлайн-продаж FMCG во многом был связан с закупками впрок, после которых произошло снижение не только доли, но и темпов роста продаж: в середине апреля (16 неделя 2022 года) они опустились до рекордно низких значений за 5 лет измерений канала — до 0% в натуральном выражении к аналогичной неделе прошлого года. Это, в свою очередь, заставило многих игроков задуматься о существующих планах по развитию канала, который по-прежнему остается для многих неприбыльным.

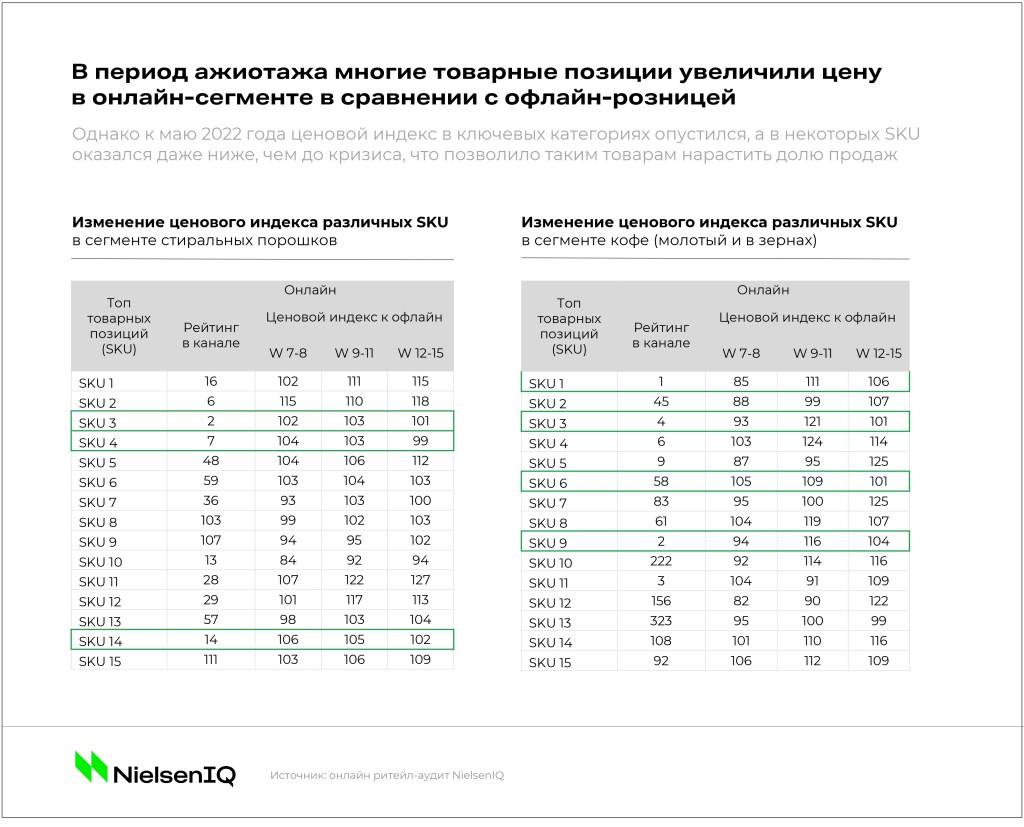

Однако данные продаж говорят о том, что перспективы онлайн-торговли и интереса к ней со стороны покупателей далеки от пессимистичных. Уже к началу мая 2022 года динамика онлайн-продаж вернулась к росту и достигла 10%. Более того, резко выросшие в период ажиотажа цены на товары повседневного спроса в онлайн-магазинах быстро вернулись к норме.

Если сравнивать цены на сопоставимые товары, бренды которых представлены как онлайн, так и офлайн, то можно увидеть, что в интернет-магазинах цены не просто ниже, а стали еще более доступными для покупателей. Так, например, ценовой индекс ключевых товарных позиций (SKU) кофе опустился ниже значений до кризиса, что позволило им нарастить долю продаж в категории. Как следствие, в силу своего удобства и широты ассортимента онлайн-канал остается привлекательным для покупателей и по-прежнему будет выступать драйвером органического развития FMCG-рынка.

* Исследование NielsenIQ «Российский потребитель в кризис», 2022

** NielsenIQ Shopper Trends, 2021