Как развивается индустрия горячих напитков?

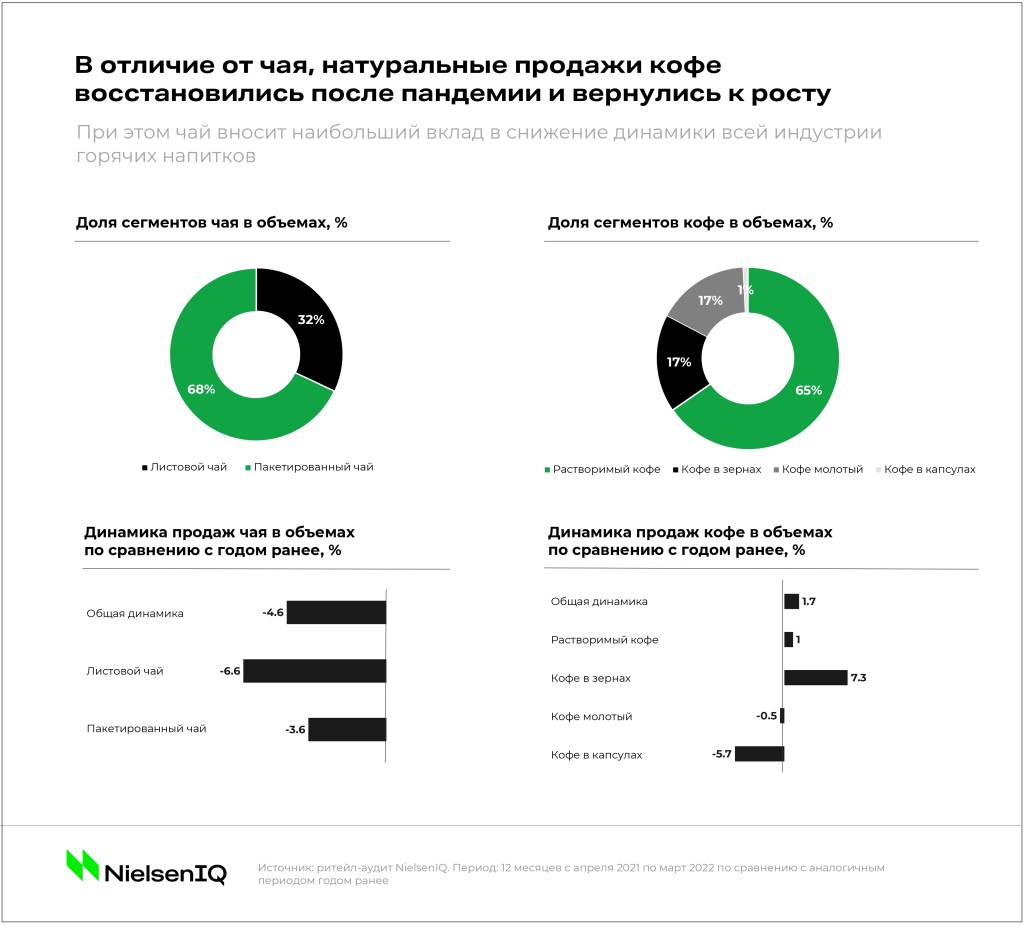

За последние 12 месяцев* общий показатель натуральных продаж горячих напитков незначительно снизился до -0,8% в объемах к прошлому году. Наибольший вклад в замедление динамики внес чай: являясь вторым по значимости сегментом в индустрии, чай стал единственной категорией горячих напитков с отрицательной среднегодовой динамикой натуральных продаж (-4,6% в объемах к аналогичному периоду прошлого года). Несмотря на то, что динамика чая улучшилась по сравнению с пандемийным периодом 2020–2021 годов, натуральные продажи чайных сегментов продолжают снижаться. Так, за последние 12 месяцев в категории заметно сокращение динамики как пакетированного чая, который занимает долю почти в 70% от продаж категории в объемах, так и листового чая до -3,6% и -6,6% в объемах соответственно.

В отличие от чая, натуральные продажи которого остаются в отрицательной зоне с начала пандемии Covid-19, категория кофе смогла восстановиться после сокращения спроса 2020–2021 годов. Так, за последние 12 месяцев продажи всех сегментов кофе вернулись к росту и достигли совокупного показателя в +1,7% в объемах против -3,2% годом ранее. При этом самая высокая динамика как в категории, так и во всей индустрии наблюдалась в сегменте обжаренного кофе (+10,6% в денежном выражении и +3,1% в объемах за последние 12 месяцев).

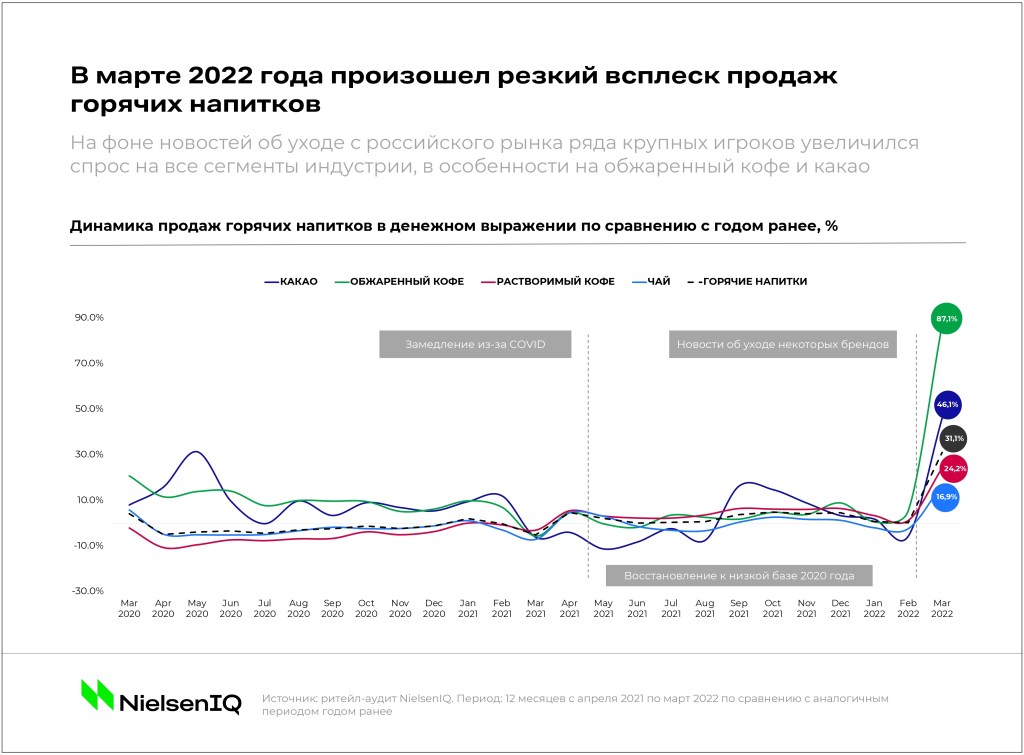

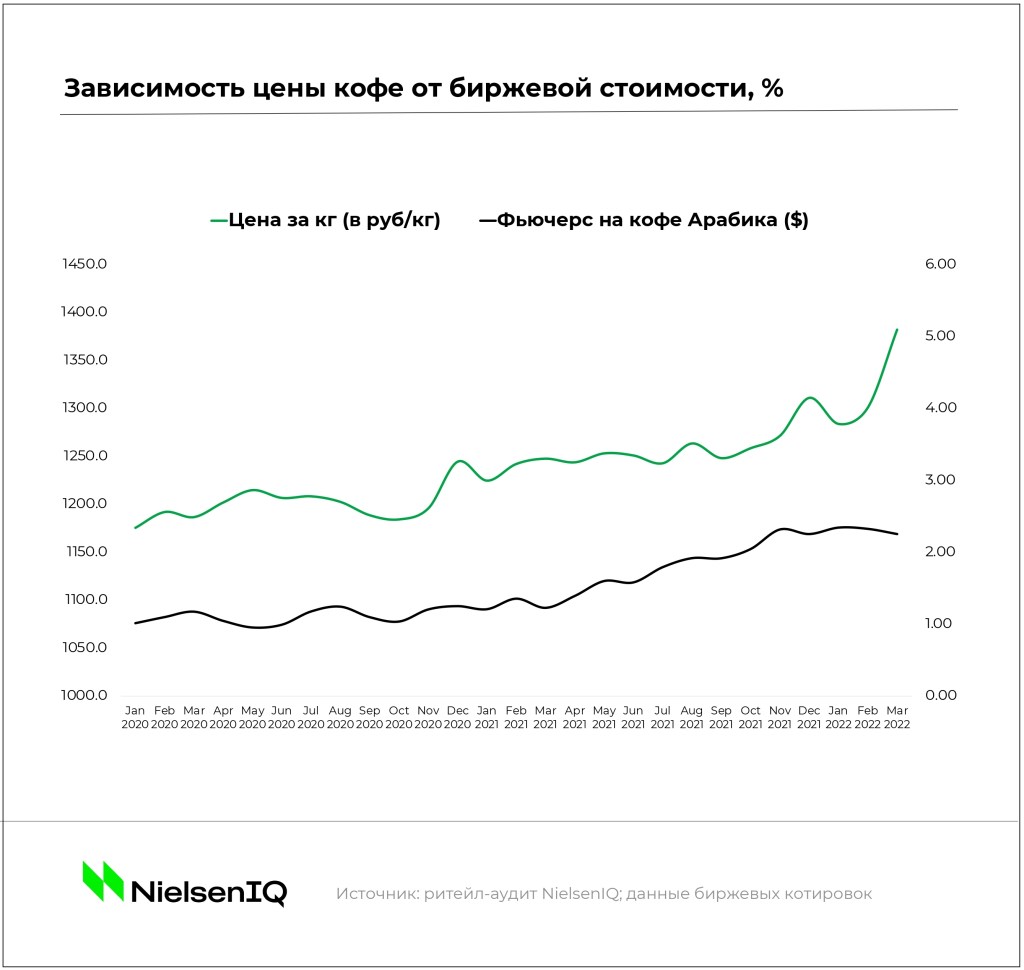

Подобный резкий рост денежных продаж в индустрии горячих напитков объясняется в том числе подорожанием товаров и ажиотажем на фоне новостей об уходе некоторых импортных брендов в марте 2022 года. В частности, в обозначенный период произошел резкий всплеск продаж обжаренного кофе сразу до +87% к марту прошлого года, что почти вдвое выше динамики какао (+46%) и более чем в три раза превышает прирост растворимого кофе (+24%) в аналогичный период.

Сокращение ассортимента и рост популярности новинок

Уход части игроков с российского рынка, затруднения в цепочках поставок и эффект от ажиотажных закупок напрямую отразились на ассортименте товаров, представленных на полках магазинов. Учитывая, что горячие напитки являются одной из наиболее импортозависимых индустрий FMCG, под влиянием новых факторов в марте-апреле 2022 года произошло заметное сокращение ассортимента чая (-13,6% к аналогичному периоду 12–17 недель прошлого года) и кофе (-13,8% в ключевом сегменте растворимого кофе)**.

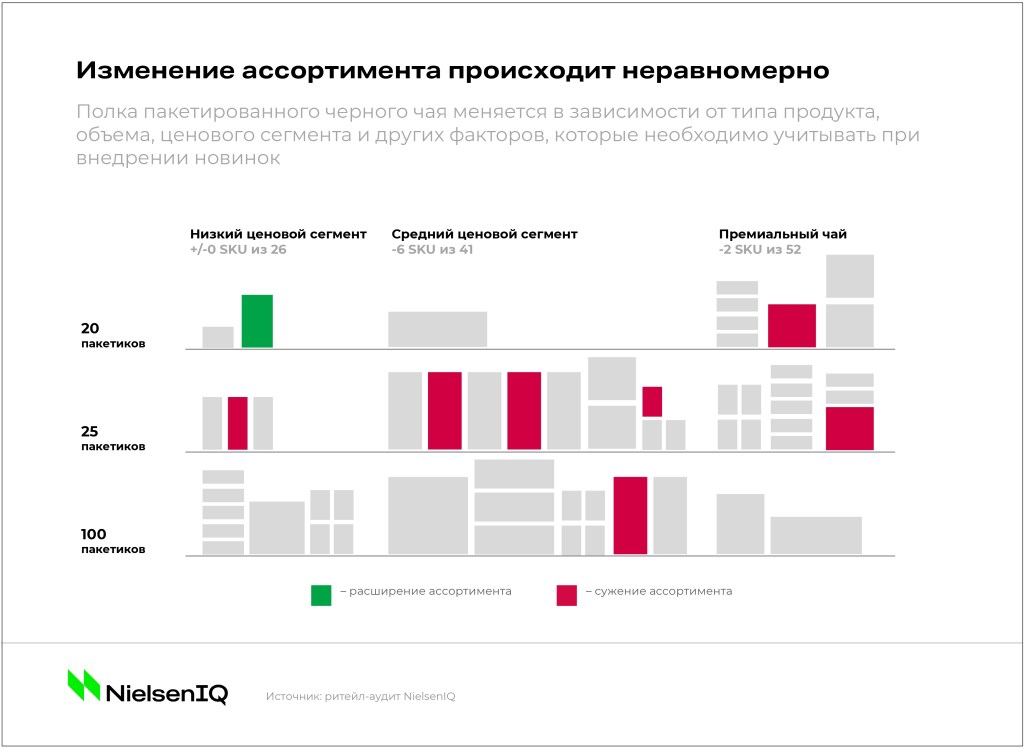

При этом изменение ассортимента происходит неравномерно: так, например, в пакетированном чае меньше всего пострадали более бюджетные продукты, а в листовом чае — средний ценовой сегмент. Одновременно с этим конкретный разрез товаров на полке зависит от многих факторов: типа продукта, его объема, цены и других.

На этом фоне одной из ключевых задач для ритейлеров стал пересмотр ассортимента на полках магазинов, который можно трансформировать в том числе за счет вывода на рынок альтернативных вкусов и новинок. Такие товары остаются потенциально прибыльной нишей для развития: новинки последних лет занимают долю уже более 20% как в натуральных, так и в денежных продажах кофе и более 15% в продажах чая. Точками роста в индустрии горячих напитков становятся также небольшие категории: на фоне сокращения натуральных продаж ключевых сегментов черного чая (-5% в объемах) и зеленого чая (-4,6% в объемах к прошлому году), потенциалом в этой категории обладают травяные, ягодные и другие чаи (+4,6%), доля которых составляет в объемах всего 5% от общих продаж чая.

Потенциал онлайн-канала в индустрии горячих напитков

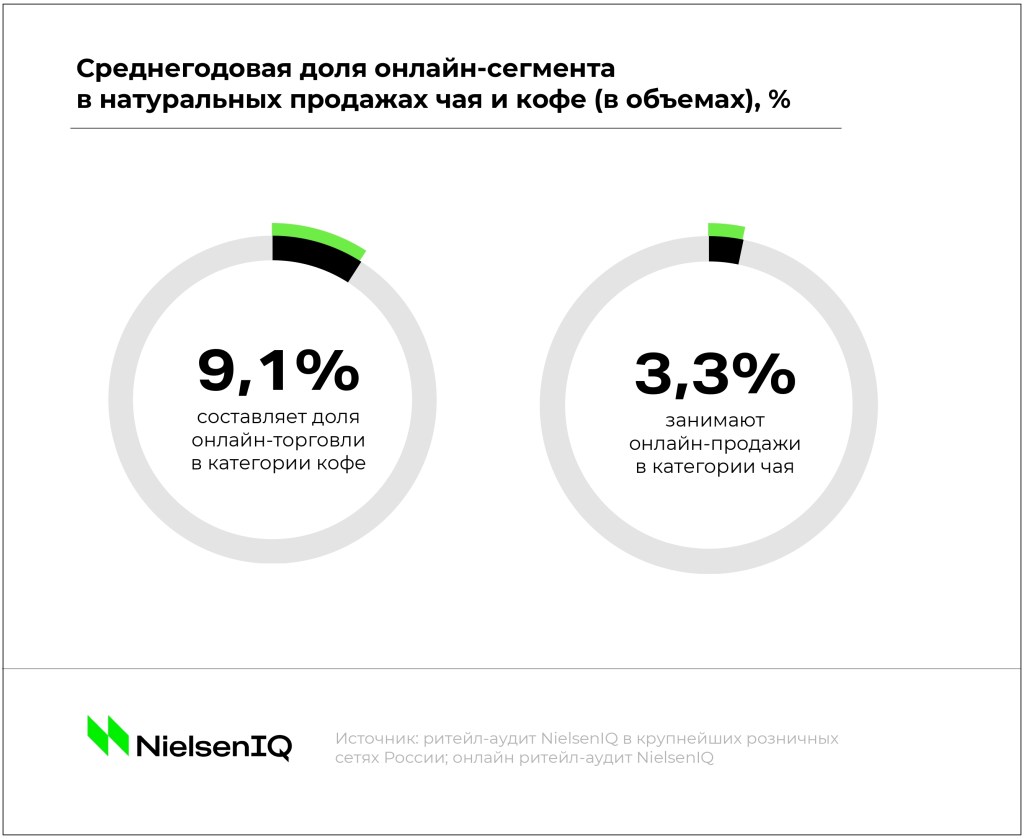

Все более значимым каналом в структуре продаж индустрии горячих напитков становится онлайн-торговля, доля которой получила импульс к развитию в период пандемии Covid-19 и постепенно увеличивалась на протяжении последних лет. Так, к марту 2022 года среднегодовой показатель доли онлайн-продаж кофе вырос в объемах почти в два раза и составил уже 9,1% по сравнению с 4,7% в аналогичный период годом ранее. Растущий тренд наблюдался и в категории чая: несмотря на то, что доля онлайн-продаж в чае остается ниже показателей кофе, за последние 12 месяцев она выросла почти вдвое до показателя в 3,3% против 1,8% годом ранее.

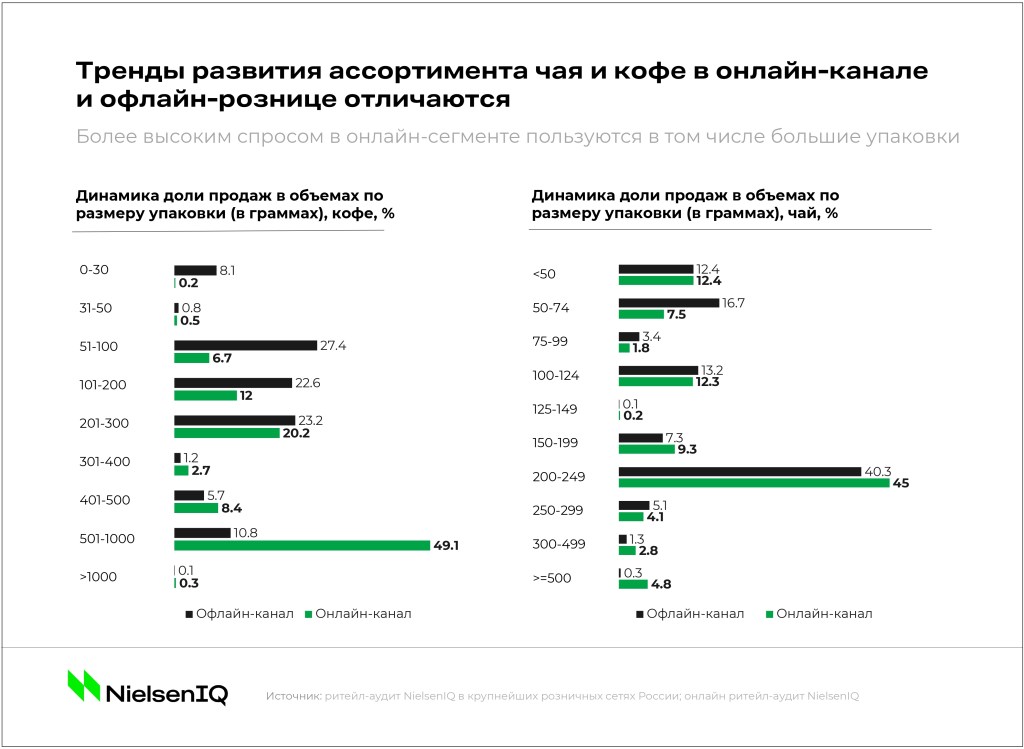

При этом, в отличие от офлайн-розницы, в канале онлайн-торговли наблюдаются иные тренды развития ассортимента. В частности, более высоким спросом в онлайн-сегменте пользуются большие упаковки: используя возможность доставки на дом и применяя скидки, потребители склонны заказывать онлайн более объемные упаковки, вследствие чего самыми популярными SKU в сегментах кофе стали товарные позиции весом в 1 килограмм. Изменения предпочтений потребителей заметны и в структуре онлайн-продаж чая, где, по сравнению с офлайн-розницей, более высоким спросом пользуется листовой чай и товары весом от 200 до 249 граммов.

* Период 12 месяцев до марта 2022 года по сравнению с аналогичным периодом годом ранее

** Ритейл-аудит NielsenIQ, 12-17 недели 2022 года